仮想通貨の黄昏(1)コロナ禍が高騰させ、そして没落へと向かわせる

いわゆる仮想通貨(暗号資産)が、すでに狂い咲きの季節をすぎて、黄昏を迎えているのは自明のことだった。2017年のピークを過ぎた後は、「未来の通貨」などと呼ぶのはおこがましく、単なる「マネーゲーム」のひとつとして、位置づけされるのが当然とされつつあった。その運命を大きく変えたのは新型コロナのパンデミックである。

2017年から翌年にかけて、ビットコインを代表とする仮想通貨は、最初の根拠なき繁栄のピークを迎えた。一時、多くの不祥事によって価格下落があり低迷が続いたが、コロナ禍脱出からの回復政策が始まると急騰を始め、今年、ついには6万ドルを超えて世界を驚かせた。しかし、このあまりにも急速な上昇が、皮肉にも、仮想通貨に対する監視と規制の再検討に向かわせることとなった。

2017年から翌年にかけて、ビットコインを代表とする仮想通貨は、最初の根拠なき繁栄のピークを迎えた。一時、多くの不祥事によって価格下落があり低迷が続いたが、コロナ禍脱出からの回復政策が始まると急騰を始め、今年、ついには6万ドルを超えて世界を驚かせた。しかし、このあまりにも急速な上昇が、皮肉にも、仮想通貨に対する監視と規制の再検討に向かわせることとなった。

周辺の状況を見回してみよう。アメリカの株式市場を見れば明らかなように、2019年にトランプ大統領のプロパガンダ的な手法による「トランポノミクス」が株価を押し上げていたが、大統領選が終わってしまえば、トランプが勝っていても負けていても、株式市場にはそれなりの調整が入り、何かショックがあれば暴落の危険性すらあった。

しかし、まさにアメリカ大統領選のさなか、世界的なコロナ・パンデミックが始まり、トランプ大統領は煽りを加速するだけでなく、現実に巨大な政府の財政出動と大幅のFRBによる金融緩和が実行されていった。いったん、株価はコロナ禍の行方を悲観して下がったが、市場に流れ込んだ巨額の通貨を背景にして、こんどは前代未聞のコロナ・バブル経済が現出することになった。

トランプ政権下に実行されたコロナ経済政策では、財政出動が実態経済を煽り、ゼロ金利が金融市場に膨大な資金をだぶつかせたが、さらに、直接国民に送付された給付金のかなりの部分が、デイトレーダーを通じて株式市場に流れ込んだ。その象徴的な出来事が、アプリの「ロビンフッド」を介して、赤字のゲームソフト販売チェーン会社の株価を、乱高下させた「ゲームストップ騒動」だった。

いわば金融市場の混乱の別バージョンが、ビットコインを初めとする仮想通貨の乱高下である。「仮想通貨の上昇は、かつてはSNS株と連動し、いまはテスラ株と連動している」などと言われた時期があったが、なんのことはない。そのときの資金の通過場所になっているだけで、この世にアブク銭が膨らんだときには、新奇で正体不明な投資先に資金が流れ込み、やがて引き揚げられるのは、ごくありふれた現象なのである。

いわば金融市場の混乱の別バージョンが、ビットコインを初めとする仮想通貨の乱高下である。「仮想通貨の上昇は、かつてはSNS株と連動し、いまはテスラ株と連動している」などと言われた時期があったが、なんのことはない。そのときの資金の通過場所になっているだけで、この世にアブク銭が膨らんだときには、新奇で正体不明な投資先に資金が流れ込み、やがて引き揚げられるのは、ごくありふれた現象なのである。

しかし、テスラのイーロン・マスクが、まるで投資世界の「明るいジョーカー」のように振る舞い、「冗談」で「柴犬コイン」を提案したところ、現実に「ドージーコイン」が誕生してしまった。しかも、テレビでマスクが煽ると仮想通貨高騰する現象が生じたことによって、仮想通貨そのものが実は「冗談」のようなものであることを改めて暴露してしまったのである。

同じことは、マスクがビットコインを大量に売買したことでも起こり、また、テスラ車の購入がビットコインで可能だと発表すると急騰し、それを中止するといっただけで急落した。少しばかり口先で操作しただけで価値が乱高下して、なけなしの金を投資した人間から資金を奪い、背後で笑っている仕掛け人たちに流れ込むという現象こそ、まさに仮想通貨そのものなのである。

もともと、ビットコインを提案したといわれるサトシ・ナカモトという人物が、いったい誰なのかいまだに分かっていない。それどころか、この人物が本当に存在するかすらもはっきりしていないのである。この「仮想人物」であるサトシ・ナカモトについては、拙著『世界を変えた詐欺師たち』で書いたことがあるので、興味のある人はご覧いただきたいが、仮想通貨が生まれたときから、もうすでにその実態は隠されていた。

もともと、ビットコインを提案したといわれるサトシ・ナカモトという人物が、いったい誰なのかいまだに分かっていない。それどころか、この人物が本当に存在するかすらもはっきりしていないのである。この「仮想人物」であるサトシ・ナカモトについては、拙著『世界を変えた詐欺師たち』で書いたことがあるので、興味のある人はご覧いただきたいが、仮想通貨が生まれたときから、もうすでにその実態は隠されていた。

2008年、この仮想人物が小論をネット上に発表したころは、単なる頭の体操と思われていたが、翌年に最初のソフトウェアが発表され、2010年に初めてビットコインによる売買が行われたころは、単なるゲームと思われていた。しかし、2011年、1ビットコイン(BTC)が約0.3ドルから32ドルに高騰すると注目を受けるようになり、2013年、キプロス金融危機をきっかけに急騰し始め、同年4月には266ドルに達した。

神話として繰り返し語られるに値する、華やかな創始期といえよう。しかし、当時の価格など、いまの1ビットコイン=約3万6290ドル(6月1日現在)という、途方もない繁栄と比べれば、「ワラしべ長者」のワラのようなものといえる。この先、ビットコインの快進撃は続くわけだが、冷静に考えれば、この仮想通貨が急速に高くなっていくというのは奇妙な話だった。

そもそも通貨というものは、モノを買うために必要なだけでなく、貯蓄して購買力を保持するためにも使われる。さらに、さまざまな経済活動における価値の基準としての役割も担う。ところが、この仮想通貨は取引市場での売買で価格が決まるので、乱高下して価値が不安定である。となれば、モノを買うのにもきわめて使いにくく、貯蓄して一定の購買力を維持するというよりは、投資あるいは投機目的で所有している人が圧倒的に多くなる。

したがって、仮想通貨は「通貨」ではないと言われるのは当然で、日本の当局では「暗号資産」と呼ぶことにした。しかし、英語ではいまでも「クリプト・カレンシー」つまり暗号通貨という名前が使われており、日本でも暗号資産という呼び名は、一般にはそれほど流通していない。せいぜい、「仮想通貨(暗号資産)」と表記する程度である。

したがって、仮想通貨は「通貨」ではないと言われるのは当然で、日本の当局では「暗号資産」と呼ぶことにした。しかし、英語ではいまでも「クリプト・カレンシー」つまり暗号通貨という名前が使われており、日本でも暗号資産という呼び名は、一般にはそれほど流通していない。せいぜい、「仮想通貨(暗号資産)」と表記する程度である。

しかも、このような呼び名などより問題なのは、仮想通貨の実態のほうである。いま投資目的でビットコインを買う人は、若い金持ちではない人が多いだろう。しかし、ビットコインの総額からみると、ビットコインの価値のかなりの部分を保持しているのは、おそらくは初期に大量に入手した人たちであり、中国のような政府、テスラのような企業、そしてファンドであり、いわゆる「発掘」という行為で手にした人たちも、ファンドや会社をつくって後を追っているという構図なのである。

2017年8月時点でのビットコイン所有の構図は、上位1%の所有者が全体の90%を所有し、上位3%が全体の97%を所有していた。この所有の偏在傾向はひどいといってよいもので、この時点でビットコインを新たに買ったり、膨大な電力を消費しながら「発掘」して巨大な富を入れようとするのは、ビットコイン保有の上位者たちに、自分たちの少ない稼ぎや膨大な労働を貢いでいるようなものだった。

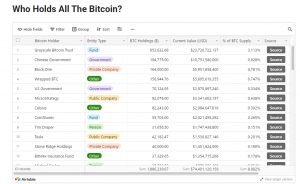

この恐るべき構図はいまも変わっていない。リサーチ会社Kevin Rookeの「Who Holds All The Bitcoin」を覗いてみよう。保有者として1位の「Grayscale Bitcoin Trust」はビットコイン専門の投資信託だというから、ここに大口の所有者が保有しているビットコインの運用を依頼しているわけだ。注目すべきは2位に中国政府、5位にアメリカ政府が上がっていることで、巨大な国家資産の1部をビットコインとして持っているということである。3位の「Block.One」は仮想通貨の中核に使われている技術ブロックチェーンのソフトウエア会社で、自社の資金としてビットコインを持っているらしい。

この恐るべき構図はいまも変わっていない。リサーチ会社Kevin Rookeの「Who Holds All The Bitcoin」を覗いてみよう。保有者として1位の「Grayscale Bitcoin Trust」はビットコイン専門の投資信託だというから、ここに大口の所有者が保有しているビットコインの運用を依頼しているわけだ。注目すべきは2位に中国政府、5位にアメリカ政府が上がっていることで、巨大な国家資産の1部をビットコインとして持っているということである。3位の「Block.One」は仮想通貨の中核に使われている技術ブロックチェーンのソフトウエア会社で、自社の資金としてビットコインを持っているらしい。

さらに、ビットコインの保有者の分布をbitinfochart.comの「Bitcoin Distribution」で見ておくと、保有金額の上位0.39%の保有者だけで、コインの85.73%を占めており、驚くべき偏在というべきだろう。さらに保有者を2.14%まで広げると、もうこれだけで94.76%のビットコインを保有している。Kevin Rookeのデータと合わせて考えれば、これから若い人がビットコインで儲けようというのは幻想もはなはだしい。

なぜ、わざわざそんなことをいうのかといえば、ある地方テレビ局でビットコインをめぐる討論会に参加したさいに、ビットコインをかなり否定的に論じたところ、その後のネットの投稿で「なぜ、この人はおれらの希望を、ここまで邪魔するのか。こういう老人が日本をダメにする」などと述べている若者がいたからである。何といわれても構わないが、ちゃんとした認識から出発しないと損をするのは若い人たち自身である。

なぜ、わざわざそんなことをいうのかといえば、ある地方テレビ局でビットコインをめぐる討論会に参加したさいに、ビットコインをかなり否定的に論じたところ、その後のネットの投稿で「なぜ、この人はおれらの希望を、ここまで邪魔するのか。こういう老人が日本をダメにする」などと述べている若者がいたからである。何といわれても構わないが、ちゃんとした認識から出発しないと損をするのは若い人たち自身である。

今からビットコインあるいは仮想通貨に夢を託そうと思うのは、もう何の意味もない。唯一可能性があったとすれば、自分が中心になって新しい仮想通貨を立ち上げることだが、それもいまとなっては手遅れである。なぜなら、すでにアルトコインと呼ばれる新しい仮想通貨が数千種類もあり、それこそイーロン・マスクにでも手伝ってもらわなければ、とてもじゃないが、投機対象として注目される仮想通貨にはならないからだ。

いや、それどころか、これから仮想通貨の置かれた状況は、2017年ころと比べて急速に厳しくなっていくと思われる。単なるマネーゲームにすぎないことが、さらに暴露されてゆき、同時に規制が急速に強化される。1ビットコインの価格こそ高くなったが、それは消滅前の超新星のようなものだ。このシリーズでは何回かにわたって、なぜそう言えるのかについて、「通貨」というものの歴史背景や、「通貨」の政治力学について触れつつ、いまの状況を追いかけていきたい。

●こちらもご覧ください

仮想通貨の黄昏(1)コロナ禍が急騰させ、そして没落に向かわせる

仮想通貨の黄昏(2)お金の起源論には注意が必要だ

ポスト・コロナ社会はどうなる(3)世界を「戦後」経済が待っている

コロナ恐慌からの脱出(1)いまこそパニックの歴史に目を向けよう

コロナ恐慌からの脱出(2)日本のバブル崩壊を振り返る

コロナ恐慌からの脱出(3)これまでの不況と何が違うのか

コロナ恐慌からの脱出(4)パンデミックと戦争がもたらしたもの

コロナ恐慌からの脱出(5)ケインズ経済学の皮肉な運命

コロナ恐慌からの脱出(6)世界金融危機とバーナンキの苦闘

コロナ恐慌からの脱出(7)「失われた30年」の苦い教訓

コロナ恐慌からの脱出(8)ルーズベルトの「未知との遭遇」

コロナ恐慌からの脱出(9)巨大な財政支出だけでは元に戻らない

コロナ恐慌からの脱出(10)どの国が何時どこから先に回復するか

コロナ恐慌からの脱出(11)高橋是清財政への誤解と神話

コロナ恐慌からの脱出(12)グローバリゼーションは終焉するか

コロナ恐慌からの脱出(13)日米の株高は経済復活を意味していない

コロナ恐慌からの脱出(14)巨額の財政出動を断行する根拠は何か

コロナ恐慌からの脱出(15)米国ではバブルの「第2波」が生じている

コロナ恐慌からの脱出(16)家計の消費はいつ立ち上がるのか

コロナ恐慌からの脱出(17)死亡率の上昇は経済回復を遅らせる

コロナ恐慌からの脱出(18)中国のGDP3.2%増が喜ばれない理由

コロナ恐慌からの脱出(19)米証券市場の3局面をR・シラーが分析する

コロナ恐慌からの脱出(20)米中コロナ・ワクチン戦争の行方

コロナ恐慌からの脱出(21)コロナ・ワクチン完成がバブル崩壊の引き金だ

コロナ恐慌からの脱出(22)FRBのパウエル議長はインフレを招く気なのか

コロナ恐慌からの脱出(23)ハイテク株の下落は市場全体への警告

コロナ恐慌からの脱出(24)下落するトランプとアメリカの評判

コロナ恐慌からの脱出(25)今回のハイテクバブルの「遺産」とは何か

コロナ恐慌からの脱出(26)ワクチン完成で始まる証券市場の乱高下

コロナ恐慌からの脱出(27)パンデミック終息後にインフレが来る?

コロナ恐慌からの脱出(28)米証券市場がバブルでない根拠などない

コロナ恐慌からの脱出(29)ゲームストップ騒動の背後の「大物」

コロナ恐慌からの脱出(30)ロビンフッドが崩壊の先駆けとなるか

コロナ恐慌からの脱出(31)群衆の知恵から群集心理に転落したゲームストップ現象

コロナ恐慌からの脱出(32)どの国の消費が先に復活するのか

コロナ恐慌からの脱出(33)バイデンの大盤振舞いが行き着く先

コロナ恐慌からの脱出(34)バイデン大統領の刺激策の「勝者」は誰なのか

コロナ恐慌からの脱出(35)サマーズ元財務長官のバイデン財政批判

コロナ恐慌からの脱出(36)歴史的統計からポスト・コロナ景気を予測する

コロナ恐慌からの脱出(37)インフレ世界への移行が始まっている

コロナ恐慌からの脱出(38)クルーグマンの最新ポスト・コロナ経済論