コロナ恐慌からの脱出(7)「失われた30年」の苦い教訓

2003年ころ、経済学的な知識が十分にある年上の先輩が、「実は知り合いの相談に乗ったんだけどね」と切り出して、あるビルの売却をアドバイスした話をしてくれた。だいたいの概要でいうと、約100億円の価値があったはずのビルが約20億円で買い叩かれたけれど、持ち主は先輩のアドバイスもあり、仕方なく手放したという顛末だった。

バブルのときに約200億円をかけて建てたビルが、バブル崩壊の後には約100億円くらいの価値に下落してしまった。それでも、銀行への借金を払い続けていたが、金利の高いころに借りていたので、まるで巨大な穴に金を放り込んでいるようなものだった。ところが、ある日、友人の紹介だというカタカナ名の会社の男に会ったら、「20億円なら買いますよ。もう借金返しても意味ないでしょう」と言われたという。

バブルのときに約200億円をかけて建てたビルが、バブル崩壊の後には約100億円くらいの価値に下落してしまった。それでも、銀行への借金を払い続けていたが、金利の高いころに借りていたので、まるで巨大な穴に金を放り込んでいるようなものだった。ところが、ある日、友人の紹介だというカタカナ名の会社の男に会ったら、「20億円なら買いますよ。もう借金返しても意味ないでしょう」と言われたという。

このカタカナ会社の男は「安いと思われるでしょうが、残りの借金を返すことを考えたら、いま20億円手元に残るのは悪くないですよ。これからも借金を払い続ければ、お金が残るどころか、もっとマイナスになる」という。あれこれ検討してみれば、この男の話はその通りだったので、その知り合いに20億円で手放すのを勧めたというわけだ。

ところが、後から分かったことだが、このカタカナ男は、銀行と交渉して未返済分の80億円をあきらめさせ、40億円を払ってビルの権利を手にした。さらに、このビルは数年後に80億円という格安の値段で外資系ビル経営会社に転売して、このビル会社は10億円くらい金をかけて改装した。そのころには景気が回復していたのでテナントも多く入り、140億円から150億円の価値があるとされているというのである。

やや漠然とした話になったが、これが1990年代から2000年代初めにかけての、日本経済の運命であり、また、綾野剛主演のTVドラマ『ハゲタカ』に描かれたバブル崩壊から景気回復へといたる、ドラマチックな回復物語である。ただし、日本経済から見ればなんとも情けなく、また、登場人物たちは綾野剛とか沢尻エリカみたいに格好よくもなく可憐(?)でもない。付け加えておくと、この話は、実は、私の先輩の親戚のビル売却だったのではないかと思うが、あえて確かめなかった。

やや漠然とした話になったが、これが1990年代から2000年代初めにかけての、日本経済の運命であり、また、綾野剛主演のTVドラマ『ハゲタカ』に描かれたバブル崩壊から景気回復へといたる、ドラマチックな回復物語である。ただし、日本経済から見ればなんとも情けなく、また、登場人物たちは綾野剛とか沢尻エリカみたいに格好よくもなく可憐(?)でもない。付け加えておくと、この話は、実は、私の先輩の親戚のビル売却だったのではないかと思うが、あえて確かめなかった。

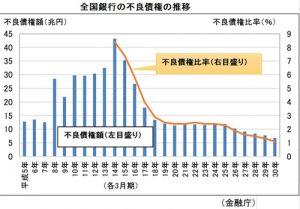

すでに、第2回に1990年に株価暴落日本経済については書いたが、その後、延々と続いたのが不良債権と政府介入の問題だった。1992年、当時の宮沢喜一首相が不良債権について「必要なら私は公的援助をすることにやぶさかではない」と発言している。ところが、このときは財界が猛反発して、宮沢はせっかくの発想を引っ込めてしまった。当時、財界だけでなくマスコミにも、かなり観念的な新自由主義的風潮があり、それが災いしたといえる。

当時、まだ日本にいったいどれくらいの不良債権があるのかよくわからなかった。200兆円とも100兆円ともいわれたが、その計測の方法がはっきりしていなかったのだ。しかし、このとき何らかの政治的なアクションがあれば、その後の不良債権処理はもっとスムーズに、そして安価にすんだのではないかと思われる。

結局、1998年になって不良債権の処理は、北海道拓殖銀行や山一証券が破綻してから、アメリカの強い圧力もあって、ようやく始まることになる。このとき、外資系金融コンサルタントの木村剛が金融庁にやとわれて「金融検査マニュアル」というものを作成した。これはアメリカの「商業銀行検査マニュアル」の翻案であり、アメリカの企業に合わせたものだったので、日本で用いられると多くの障害を生み出した。

結局、1998年になって不良債権の処理は、北海道拓殖銀行や山一証券が破綻してから、アメリカの強い圧力もあって、ようやく始まることになる。このとき、外資系金融コンサルタントの木村剛が金融庁にやとわれて「金融検査マニュアル」というものを作成した。これはアメリカの「商業銀行検査マニュアル」の翻案であり、アメリカの企業に合わせたものだったので、日本で用いられると多くの障害を生み出した。

その障害の最たるものが、自己資本の厚さで融資先企業の優劣を判断するというロジックだった。日本の金融機関の大企業への融資はなんとか妥当とされても、中小企業への融資はほとんどが問題のある融資となってしまうのである。アメリカの中小企業の自己資本比率は50%を超えているのが普通だが、当時の日本の中小企業は15%程度だった。信金や信組そして銀行は、それを前提に毎年繰り越して定常融資を行った。

たとえば、資本金が200万円でも優良中小企業には200億円貸し続けていた。しかし、これは「金融検査マニュアル」からいえば「ダメ企業への膨大な追い貸し」ということになってしまう。そして、多くの信金・信組および中小企業が破綻に追い込まれることになったのである。(詳しく知りたい人は拙著『金融庁は中小企業を潰す』『やはり金融庁は中小企業を潰す』を参照のこと)

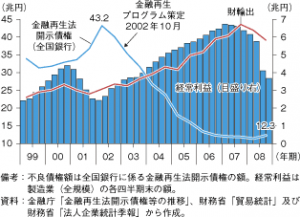

その反面、巨大な不良債権を抱えていた大銀行には介入が当初は差し控えられた。これは政治家たちと銀行との間には癒着があったからだといわれたが、それだけではない。日本経済がバブル崩壊から立ち直ってくれさえすれば、不良債権といわれたものは正常な債権に変わる可能性があるからだった。事実、1998年ころから輸出が伸び始め、翌年からは経常利益も上昇に転じていた。

ここらへんが微妙なのだが、木村剛を擁する竹中平蔵チームが小泉純一郎首相の権威をバックにして、銀行に介入して再編や国営化を始める98年以前から景気は回復基調にあったともいえるし、竹中による不良債権処理のための検査が行われたから、景気が回復したのだともいえてしまう。前者の支持者は「りそな銀行の国有化はないと分かったときから、市場は前向きになった」というし、後者の支持者は「それはすべて政府が断固とした処置をとったからだ」と言いたがる。

ここらへんが微妙なのだが、木村剛を擁する竹中平蔵チームが小泉純一郎首相の権威をバックにして、銀行に介入して再編や国営化を始める98年以前から景気は回復基調にあったともいえるし、竹中による不良債権処理のための検査が行われたから、景気が回復したのだともいえてしまう。前者の支持者は「りそな銀行の国有化はないと分かったときから、市場は前向きになった」というし、後者の支持者は「それはすべて政府が断固とした処置をとったからだ」と言いたがる。

私は中小企業への融資について取材をして記事を書いていたから、どうしても過酷な「損切り」になる竹中・木村方式は避けるべき政策と考えていた。とはいえ、リチャード・クーが主張していた、果てしない(米国の戦時中並みの)財政出動は、あまりにも非現実的だと思った。もちろん、もう少し耐えれば、かなりの不良債権が正常な債権に変わると言いたがる論者たちも、それが何時までなのかは断言できないのだった。

私がある討論会で「リスクはあるがスポット的な不良債権除去をやったほうがいいのではないか」と発言したところ、親しくしていた中小企業向け金融機関の専門家が「東谷さん、いまの中小への融資は、いくつもの金融機関が融資団をつくって融資するケ―スが多い。この不良債権だけを取り除くというのは、事実上不可能ですよ」と反論してきたのを覚えている。こうした、きわめて複雑で微妙な領域があったことも、日本の不良債権問題がなかなか片付かなかった大きな理由だったろう。

私がある討論会で「リスクはあるがスポット的な不良債権除去をやったほうがいいのではないか」と発言したところ、親しくしていた中小企業向け金融機関の専門家が「東谷さん、いまの中小への融資は、いくつもの金融機関が融資団をつくって融資するケ―スが多い。この不良債権だけを取り除くというのは、事実上不可能ですよ」と反論してきたのを覚えている。こうした、きわめて複雑で微妙な領域があったことも、日本の不良債権問題がなかなか片付かなかった大きな理由だったろう。

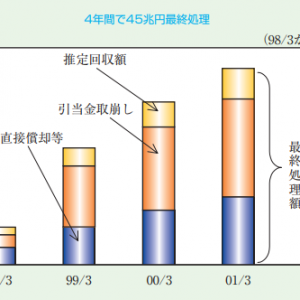

それでも、財務体質が悪化した銀行に対しては資本注入が行われた。1998年3月、「金融機能の安定化のための金融措置に関する法律」に基づいて、大手銀行と地方銀行の21行に約1兆8000億円。また、99年3月にも金融再生法と同時に施行された「金融機能の早期健全化のための緊急措置に関する法律」に基づいて、大手銀と地銀の15行に7兆5000億円が注入された。2001年にはアメリカのITバブルが崩壊した影響があったが、それ以降、2007年のサブプライム問題の発覚までは回復へと向かった。

では、他の国の場合はどうだったのだろうか。実は、アメリカのFRBが2008年になってから実行する「売れなくなったリスク証券の買い上げ」に近いことをすでにやっていた国があった。たとえば、スウェーデンは日本と同じく1990年にバブルが崩壊して、金融機関が多くの不良債権を抱えて危機に陥ったが、じきに立ち直った。

スウェーデン政府は通貨供給量を拡大するとともに、「金融支援庁」(愛称:緊急看護室)を設置して、破綻しそうな銀行が支援庁のもとに入るように呼び掛けた。そして、それまで個々の銀行が行ってきた与信を継続させ、また、銀行の債務に対しても保証し、抱えていた不良債権を買い取っていった。そのために使った費用はGDPの約4.3%に相当したといわれる。

1997年に始まったアジア危機のさい、韓国が金融危機に陥りIMFに救済を要請した。IMFは資金を提供するのと引き換えに金融引き締めと財政縮小を要求したが、いまから見ればまったく逆効果の政策を押し付けたわけで、韓国経済がなんとか好転していくのは、むしろ、IMFの改革案を無視するようになってからだった。

不良債権についても1997年11月から韓国資産管理公社を通じて金融機関の不良債権の買い取りを行い、98年から99年にかけて商業銀行、保険会社に対して資本注入を行っている。2001年までに資本注入等が対GDP比で14%(これは経営陣の辞任が条件)、不良債権買取が7%、預金者保護に5%で、合計すると対GDP比30%に達した。

注目すべきは不良債権の買い取りで、対GDP比20%に相当する不良債権を平均67%のディスカウントで買い取り、景気が回復しつつあった2002年までに約6割を売却し、売却額は買取額をかなり上回った。もちろん、買い取られた銀行には損失が生まれたが、政府としては黒字になったわけで、これは後のバーナンキのリスク証券買取と同じといえないこともない。

す でに、日本がバブル崩壊後の早期に不良債権の買い上げなどの方法をとれなかったのは、金額が不明だったから(大きすぎると予想したから)ではないかと述べたが、その買取の価格をどうするのかという問題も横たわっていた。そもそも、買うべきなのかどうかという問題もある。バブル期につくられたリゾート・ホテルのようなものは、おそらく永遠に価格が戻ることはないだろう。

でに、日本がバブル崩壊後の早期に不良債権の買い上げなどの方法をとれなかったのは、金額が不明だったから(大きすぎると予想したから)ではないかと述べたが、その買取の価格をどうするのかという問題も横たわっていた。そもそも、買うべきなのかどうかという問題もある。バブル期につくられたリゾート・ホテルのようなものは、おそらく永遠に価格が戻ることはないだろう。

安く買い取って、景気回復後に売却すれば国庫は黒字になるかもしれないが、ある意味で政府がハゲタカの役割を演じることになる。この場合には外資系投資ファンドに、日本国内の資産をいいようにビジネスの材料にされることはない、ということだけはいえるだろう。ただし、その後の経済成長につなげられるのかという、いちばん大きな問題は残っていることになる。

●こちらもご覧ください

コロナ恐慌からの脱出(1)いまこそパニックの歴史に目を向けよう

コロナ恐慌からの脱出(2)日本のバブル崩壊を振り返る

コロナ恐慌からの脱出(3)これまでの不況と何が違うのか

コロナ恐慌からの脱出(4)パンデミックと戦争がもたらしたもの

コロナ恐慌からの脱出(5)ケインズ経済学の皮肉な運命

コロナ恐慌からの脱出(6)世界金融危機とバーナンキの苦闘

コロナ恐慌からの脱出(7)「失われた30年」の苦い教訓

コロナ恐慌からの脱出(8)ルーズベルトの「未知との遭遇」

ポスト・コロナ社会はどうなる(1)仕事と娯楽の「あり方」は大きく変わらない

ポスト・コロナ社会はどうなる(1)仕事と娯楽の「あり方」は大きく変わらない

ポスト・コロナ社会はどうなる(2)テレワークのデータを見直す

ポスト・コロナ社会はどうなる(3)世界を「戦後」経済がまっている

ポスト・コロナ社会はどうなる(4)貿易も安心もなかなか元に戻らない

ポスト・コロナ社会はどうなる(5)封じ込めの「空気」がオーバーシュートするとき

流言蜚語が「歴史」をつくる;いま情報には冷たく接してちょうどいい

複合エピデミックには間口の広い戦略が有効だ;新型コロナとバブル崩壊との闘い

流言蜚語が「歴史」をつくる;いま情報には冷たく接してちょうどいい

複合エピデミックには間口の広い戦略が有効だ;新型コロナとバブル崩壊との闘い

東谷さん

こんにちは。

日本のバブル崩壊期の不良債権処理の問題と今回の新型コロナウイルスのPCR検査の問題は実によく似ていますね。不良債権もまずその額を認定できなかった。そんなことをすれば問題債権が増えて、融資を打ち切られ、倒産企業がふえて経済崩壊を招く。共同体の論理を重視したがゆえの破局でした。今回のコロナ危機もPCR検査を増やさせば患者数が増えて医療崩壊を招く(その論理にはある程度の合理性はあると思います)。私はその是非を問いたいわけではなく、危機に際しての日本人の民族的文化的DNAがまったく変わっていないことが興味深いのです。それは日本だけでなく今回の危機に対して、中国もアメリカもイギリスもドイツも各国が国家的民族的DNA(いってみれば自分ファースト)を発露しています。これは97年ごろのアジア通貨危機ともリーマンショックの時とも違います。ある意味新しい事態ですね。

古書店には休業要請(意味不明)。休業要請されていない書店は自主的休業。

法に基づかない自粛ファシズム、日本的なし崩し翼賛体制が私は一番気持ち悪いです。これは右も左も関係ありません。山本七平「空気の研究」がいまだ生きてます。

お読みいただいて、ありがとうございます。あんまりコメントが来ないサイトなので、ありがたく拝受いたしました。同時に、ちょっと驚きました。小生、ある時期から、1980年代に見られた日本の論者たちの「近代主義」に回帰しているようなところがあり、山本七平の再読はかなり大きかったように思います。日本人の「迎合」は、大衆社会論だけではカバーできない性格があり、そこからはみ出している部分が何とも気持ちがわるい。しかも、そこに「合理性」がないわけではないことに、やりきれないものを感じるのです。とりあえずは、いそがないで振り返ってみることにしています。