今のバブルはいつ崩壊するか(3)崩壊させるショックとは何か

今回はバブルが崩壊する切っ掛けとなる「外生的」な要因を見てゆきたい。それが分かれば、崩壊による損失を回避することが可能になるはずである。しかし、バブルを生みだすさまざまな要因については膨大な研究があるが、バブルを終わらせる「事件」については「なんでもよいが、ショックとなること」とするのが多く、これが原因だという考察はほとんどない。

バブルを「生みだす」ほうの「外生的」な切っ掛けについてならば、チャールズ・キンドルバーガーが『熱狂、恐慌、崩壊』のなかで、ハイマン・ミンスキーの「モデル」を多少変えたかたちで、次のように述べている。

バブルを「生みだす」ほうの「外生的」な切っ掛けについてならば、チャールズ・キンドルバーガーが『熱狂、恐慌、崩壊』のなかで、ハイマン・ミンスキーの「モデル」を多少変えたかたちで、次のように述べている。

「危機にまで発展する出来事は、マクロ的な経済に対する何らかの外生的なショックである『異変』から始まる。……たとえば戦争の勃発あるいは終戦、豊作あるいは凶作、広範な影響を及ぼす発明――運河の構築や鉄道・自動車の出現――何らかの政治的事件あるいは巨額の借款契約の成立、もしくはとてつもなく低い利率での借り換えなどであろう」

キンドルバーガーが挙げている事態をみて気がつくのは、こうした「ショック」というのが、バブルが「崩壊」を「始める」切っ掛けにもなりうるということである。1980年代末の旧社会主義国の崩壊や湾岸戦争は、おそらく90年における日本のバブル崩壊と関係しているだろう。また、インターネットの急速な普及は、2000年にピークを迎えるITバブルの発端でもあると同時に崩壊の原因でもあった。

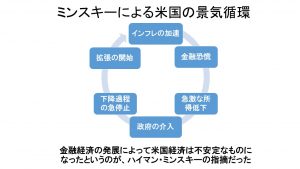

まず、キンドルバーガーが参考にした、ミンスキーの「モデル」を見ておこう。きわめて分かりやすいのは、ミンスキーの論文「金融と利潤」のなかで示している「アメリカ合衆国の景気循環」であり、次のような6段階を踏むことになっている。

(1)インフレーションの加速 (2)金融恐慌 (3)急激な所得水準の低下 (4)連邦政府による(自動的および裁量的)介入と連邦準備(および他の政府系金融機関)の最後の貸し手としての介入 (5)下降過程の急停止 (6)拡張の開始

(1)インフレーションの加速 (2)金融恐慌 (3)急激な所得水準の低下 (4)連邦政府による(自動的および裁量的)介入と連邦準備(および他の政府系金融機関)の最後の貸し手としての介入 (5)下降過程の急停止 (6)拡張の開始

なお、ミンスキーは金融恐慌に先行するものとしてインフレを上げているが、これはまだドルが兌換通貨であったときの事例が念頭にあったからだろう。金の保有量が通貨の根拠となっていると、好景気のさいにはインフレがどうしても起こりやすい。長期の好景気であれば景気に対する楽観(ユーフォリア)が生まれることは、すでに「インフレでなくともバブルは起こる」で述べたとおりだ。

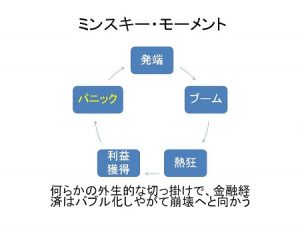

もちろん、この6段階は循環するわけで、6)まで来ると1)に戻る。ミンスキーは金融経済の発達によって、アメリカ経済においてはこうした金融経済による景気循環が宿痾となったと考えていた。リーマンショックの後、例によってミンスキーへの何度目かの再評価がなされたが、まだパニックになっていない時期に、ニューヨーカー誌のコラムニストであるジョン・カシディが同誌に書いた「ミンスキー・モーメント」という小論では5段階になっている。

(1)発端 (2)ブーム (3)ユーフォリア[熱狂](4)利益獲得(5)パニック

(1)発端 (2)ブーム (3)ユーフォリア[熱狂](4)利益獲得(5)パニック

カシディは「発端」について次のように記している。「発端は投資家が何かに興奮したときにやってくる。たとえば、インターネットとか、戦争とか、政策の大きな転換とか」。この5段階は先のミンスキーによる景気循環の1)と2)をパラフレーズしたものといえるだろう。

いずれにせよ、パニックを起こすショックが詳細に書かれていないが、リーマンショックは、前年からのサブ・プライム崩壊によって2008年にリーマン・ブラザーズが破綻し、しかもFRBが救済しないことが「ショック」となった。これはある意味で、FRBの「政策の大きな転換」が引導となった例と考えてよい。

ここで歴史上の有名なバブルが終焉を迎えた切っ掛けをいくつか述べておこう。たったひとつの事件だけが決定的なものとなったとは断言できないが、それでも十分に参考になると思われる。まず、近代の最初のバブルとして伝説の領域にある1634年から1637年のオランダ「チューリップ・バブル」はどうだったのか。

チューリップ・バブルはキンドルバーガーですら、最初は考察から除外していたほどで、経済的データが少ないため、なかには「これは神話にすぎない」と断じる者もいる。また、この時期に登場した新種のチューリップは本当に美しかったのだから、いま絵画に数百億円を投じる人がいるのと何ら変わりないと述べて、バブル事件の事例にするのを野暮とする作家もいる。

しかし、1個の新種のチューリップ球根が豪邸を1建買える金額にまで高騰したこと、また、期待が集まった球根には、その取り入れ以前に投機的な資金が集中したことを考えれば、十分にバブルといえるものだった。このバブルが終わったとされる日については、ほぼ一致した説が確立している。1637年2月3日である。しかし、その崩壊をうながしたショックが何だったのか、いまだに曖昧なのである。エドワード・チャンセラーの『バブルの歴史』から引用しておく。

しかし、1個の新種のチューリップ球根が豪邸を1建買える金額にまで高騰したこと、また、期待が集まった球根には、その取り入れ以前に投機的な資金が集中したことを考えれば、十分にバブルといえるものだった。このバブルが終わったとされる日については、ほぼ一致した説が確立している。1637年2月3日である。しかし、その崩壊をうながしたショックが何だったのか、いまだに曖昧なのである。エドワード・チャンセラーの『バブルの歴史』から引用しておく。

「この日、チューリップ市場は突然暴落した。理由らしい理由といえば、春が近づき、間もなく(球根の)受け渡しの期日がきて、(球根の価格と需要の)ゲームが終わることくらいしかなかった。花卉取引の中心地ハールレムで、買い手がいなくなったという噂が流れた。翌日になると、チューリップは価格がいくらでも売れなくなった」

本格的な金融バブルの先駆けといわれる英国「南海会社バブル」は、すでに述べてきたように英国政府が仕掛けたバブルといってよかった。積りに積もった国債の償還を軽減化するため、実態のない南海会社の株式を手元の国債と交換できるという、悪魔的なインチキ政策の賜物だった。このバブルのいかがわしさは、政府高官や貴族さらには国王が株式が高値のときに売り逃げているように、市場の情報を得ることのできた特権階級だけに膨大な富をもたらしたことからも明らかなのである(拙著『世界史を変えた詐欺師たち』を参照)。

さて、このバブルの1720年における崩壊のショックは何だったのか。政府がいかがわしいバブル会社をでっちあげて儲けられるなら、俺たちも同じ手口でやったっていいじゃないかと思った連中が、同じような会社をいくつも立ち上げた。そこでそうした類の会社を規制する法律をつくったのが、ほぼ決定的なショックとなったといわれる。つまり、この法律の成立が「政策の大きな転換」と見なされ、バブル会社がそんなにあるなら、南海会社だってバブル会社じゃないかという(正しい)疑惑が一般の投資家たちに生まれたのである。

さて、このバブルの1720年における崩壊のショックは何だったのか。政府がいかがわしいバブル会社をでっちあげて儲けられるなら、俺たちも同じ手口でやったっていいじゃないかと思った連中が、同じような会社をいくつも立ち上げた。そこでそうした類の会社を規制する法律をつくったのが、ほぼ決定的なショックとなったといわれる。つまり、この法律の成立が「政策の大きな転換」と見なされ、バブル会社がそんなにあるなら、南海会社だってバブル会社じゃないかという(正しい)疑惑が一般の投資家たちに生まれたのである。

時代は現代に下って、1929年のアメリカに目を向けよう。周知のように同年10月24日木曜日が最悪の日「ブラック・サーズデー」とされているが、ジョン・ガルブレイスの『大恐慌』によれば、すでに農業でのバブル崩壊が先行しており、「衆目の一致するところでは、9月3日に、1920年代の大きな強気相場はおしまいになった」。

この日、アメリカで何があったか、ガルブレイスは書いていないが、前出のチャンセラーによると、ロジャー・バブソンという投資コンサルタントが、全米経営者会議の総会で、株式相場の暴落が迫っていると語り、「工場は閉鎖され、失業者は街にあふれる。景気循環が本格化し、景気は深刻な打撃をうけるだろう」と述べたのが新聞で報道されてショックとなった。

もちろん、この男がアメリカを大恐慌にたたき落としたわけではない。しかし、もうそろそろだと、心のどこかに憂いを秘めているときに、「もう終わりだよ」と言われた人間がどうなるかを想像してみればよい。このとき生まれたパニックが理解できるだろう。いまなら彼のサイトは炎上するだろうが、そのいっぽうで高いうちに株式を売ってしまおうとう人が、大勢あらわれるのは今も昔も変わりない。こうして、アメリカは翌月下旬の決定的な日へと転げ落ちていった。

時間は少しばかり飛ぶが、2001年のインターネット・バブルあるいはITバブルの崩壊も、すでに過剰投資だという意識があったところに、ある事件が起こってしまう。2000年3月に通信関連株が多いナスダックが5048に達したとき、まだまだ今回の相場は続くと思われていた。しかし、同年12月にブームを牽引したエンロンの破綻があきらかとなり、続いてワールドコムも急速に経営が悪化してゆき、ついには破綻したことでこのブームは終わった。

時間は少しばかり飛ぶが、2001年のインターネット・バブルあるいはITバブルの崩壊も、すでに過剰投資だという意識があったところに、ある事件が起こってしまう。2000年3月に通信関連株が多いナスダックが5048に達したとき、まだまだ今回の相場は続くと思われていた。しかし、同年12月にブームを牽引したエンロンの破綻があきらかとなり、続いてワールドコムも急速に経営が悪化してゆき、ついには破綻したことでこのブームは終わった。

おそらく、もうITブームがおかしいということは、かなり早く気づいていた投資家も多かったはずだが、エンロンがつくったネット上でのエネルギー取引市場は、まさにIT時代の象徴であった。この時期には生産性も伸びていたから、「これは本当に新しい時代が来たのじゃないか」と思わせるに十分だった。しかし、エンロンの内情が暴露されることによって、称賛されていた先端的な経営が実は犯罪まみれであることに気づかされたわけである。

さらに、こうしたITバブル崩壊を加速したのは、2001年9月に起こったアルカイダによる同時多発テロだった。アルカイダはグローバル経済の「神殿」ともいわれたワールドセンタービルを標的にし、その巨大なビルが崩壊していくさまは、まさにITによって世界を支配するアメリカの崩壊であるかに見えた。エンロンの経営者たちは違法な経営を行っており、また、アルカイダの攻撃は戦争といってもよい「ショック」だったのである。

さらに、こうしたITバブル崩壊を加速したのは、2001年9月に起こったアルカイダによる同時多発テロだった。アルカイダはグローバル経済の「神殿」ともいわれたワールドセンタービルを標的にし、その巨大なビルが崩壊していくさまは、まさにITによって世界を支配するアメリカの崩壊であるかに見えた。エンロンの経営者たちは違法な経営を行っており、また、アルカイダの攻撃は戦争といってもよい「ショック」だったのである。

こうして見てくると、巨大なバブルはどれも劇的な最後を迎えるが、その直接のショックは大きい場合もあれば小さいこともある。問題なのは、その時までに醸成されていたユーフォリアから急速に覚醒させてしまうか否かであるように思われる。このテーマは、もう少し事例を追いかけてみたい。

【付記:2022年2月23日】ずいぶん前に書いたものを、再び投稿するのは、いうまでもなく今参考にしていただけると思うからだ。2月22日のニューヨーク株価は482ドルの下落で、この数値はたいしたことではないが、すでに値下がりは4営業日連続で下落が続く状況に入っている。もちろん、バブル崩壊のさいにはバブルそのものが根本的な原因なのだが、崩壊の直接の原因はバブルそのものからは生まれない。いまの状況は崩壊を引き起こすファクターがいくつも重なっているといってよい。

●こちらもご覧ください

シリーズ「今のバブルはいつ崩壊するか」

今のバブルはいつ崩壊するか(1)犯人は「欲望」だけではない

今のバブルはいつ崩壊するか(2)はじけて初めてバブルとわかるという嘘

インフレでなくともバブルは起こる;もう十分に危険水域です

米国はイランと戦争するのか;論じられない2つのファクター

興味があり、記事を読ませていただいてます。

気になったところがあるんですが、

2011年9月に起こったアルカイダによる同時多発テロ

は2001年9月のことではないですか?

ご確認よろしくお願いします。

ありがとうございます

そのとおりですね。さっそく訂正いたします。

東谷