今のバブルはいつ崩壊するか(6)危うい世界経済を診断する

前回はリーマンショックを予言した、ニューヨーク大学のヌリエル・ルービニ教授の論文から、なぜ彼が適確に予言ができたのかを考えてみた。つまり、どのような事実と論理によってアメリカ経済がバブル化しているかを読み取り、そして2年も前にIMF主催の会議でその崩壊を断言できたのかトレースしてみた。

今回はルービニが現在のアメリカ経済および世界経済をどのように把握し、どのような事実と論理から今度のバブルの崩壊を警告しているのかを見ていくことにしよう。ただし、以下はあくまで私がルービニの発言をまとめたもので、なるたけ彼の意図を伝えようとはしているが、私の解釈が入っていることを前もってお断りしておく。

今回はルービニが現在のアメリカ経済および世界経済をどのように把握し、どのような事実と論理から今度のバブルの崩壊を警告しているのかを見ていくことにしよう。ただし、以下はあくまで私がルービニの発言をまとめたもので、なるたけ彼の意図を伝えようとはしているが、私の解釈が入っていることを前もってお断りしておく。

ルービニは2015年から2016年ころまでは、アメリカ経済には多くの問題があってバブルの予兆が見られるにしても、それが危機を迎えるのはまだ先だと述べていた。ところが、2018年ころから信用構造の変調を指摘するようになり、前回述べたように「2020年には危機の条件が整う」とすら言うようになっている。

最近、ルービニの活動はアカデミックな論文や厚い本を執筆することからは離れ、「ルービニ・グローバル・エコノミックス」を立ち上げて、もっぱらインターネットやマスコミでの発言によって、投資家や一般人に向けて直接情報を発信するやりかたに変わった印象がある。

それはそれでいいのだが、メッセージの根拠となる事実の指摘と論理の展開を追いかけるには、短いコメントだけではいまひとつ物足りない気がする。ここでは比較的長いポール・コヴァルスキーによるインタビュー「ヌリエル・ルービニ:すべてのバブルの父母」(2019年5月6日)を中心に紹介して、旧著や最近のコメントで補足することにしたい。

日経電子版より

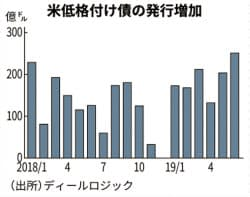

ルービニが最近のアメリカ経済でバブル状態を認識しているのは、第一に、企業部門におけるリスク債務の積み上がりである。これはすでに一般にも知られていることだが、企業の将来的な収益に見合っていない投資がなされているということだ。彼はこれが潜在的リスクのひとつであるという。

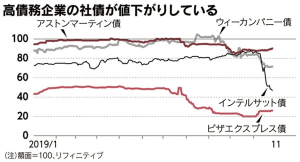

第二に、高利回りのジャンクボンド(格付の低い債券)が膨れ上がり、そうしたジャンクボンドが潜在的リスクに比べてあまりにも高価格で取引されていることだという。つまり、危険な企業の社債や危ういプロジェクトの債券が、高いリスクを無視して売買されているということである。

日経電子版より

第三に、これまでは健全で優良だとされてきた企業の業績が、いつのまにか低下してしまっていることが多くなっているという。そうした企業は、かつての健全性を維持していないのに、株式も社債も高いままに売買されているとルービニは指摘する。

しかも、こうした状況に移行してしまっているのに、投資家の中には「企業部門は健全で利益も十分にあがっている」という人たちがいる。しかも、それはアメリカのGDPが年2%から2.5%の伸びを示していることからも証明されているというのである。

「そうした楽観主義は、たしかに今は正当化されるかもしれない。しかし、何らかのショックが起こったらどうだろうか? 経済成長のスローダウン、利益率の下落、あるいはスプレッドの急拡大。……私の見解では、すでに危険ゾーンに入り始めているのである」

いまルービニが注目しているのは、(そして恐らくバブルの崩壊を真剣に受け止めている人の多くもそうだろうが)世界中に積りに積もった債務に他ならない。この巨大な債務がいったいどのように異変を起こしていくのか。ルービニはその切っ掛けが偶然から生まれるとは言わない。

すでに『危機の経済学』でも述べたようにルービニは「危機はブラックスワンではなくホワイトスワンである」と考える。つまり、黒い白鳥のようにめったに生まれないものではなく、白い白鳥のようにいくらでもいるものなのだというわけだ。ただし、それはいくつもの積み重ねで準備されて、「普通、経済の拡大を終わらせるのは経済政策あるいは金融政策のさまざまな失敗によるのである」。

そうだとすれば、いま警戒すべきは債務の増加速度であり、さらに、その債務がどういうショックで焦げ付いていくかということになる。アメリカ国内でいえば、「学生ローンや自動車ローンを含む家計の負債、そして住宅ですらも、モーゲージ・ローンの金利が上がるか税法が変わるかすれば、住宅投資が儲からないものになって、脆弱性を示すようになる可能性がある」。

海外に目をむければ、中国の民間部門の債務や不動産融資も、中央政府および地方政府の債務同様に注意しなければならない。ヨーロッパの場合には公的債務がネックになる可能性が高い。ざっといって、世界的規模での民間部門の債務と公共部門の債務が巨大になってしまい、もう目が離せなくなっている。

こうした危機の条件というべき債務が積み上がって、そこに襲いかかってくるショックというものは「それは竜巻や地震のようなものではなくて、むしろハリケーンや台風のようなものだ」とルービニはいう。つまり、彼にいわせれば、予想がつかない突発的な災害ではなく、逃れることはできないものの、やって来ること自体はいくらでも予想できる災害だというわけである。

こうした危機の条件というべき債務が積み上がって、そこに襲いかかってくるショックというものは「それは竜巻や地震のようなものではなくて、むしろハリケーンや台風のようなものだ」とルービニはいう。つまり、彼にいわせれば、予想がつかない突発的な災害ではなく、逃れることはできないものの、やって来ること自体はいくらでも予想できる災害だというわけである。

ただし、それが何年何月何日であるといえるような災害ではない。「いまのところ、バブルの崩壊の正確なタイミングをつかむことは容易ではないが、債務の膨張といった金融の脆弱性の増加や、政策的な失敗というものは、半年とかそこらで生じるわけではない。それは何年もかけて生じるのが普通なのだ」。

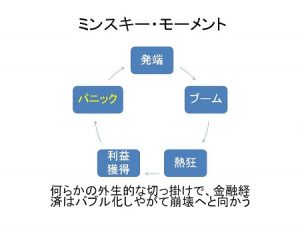

したがって、「そうした過剰な債務をモニターしていれば、それがどこに蓄積されているかは分かる。たとえば、住宅建設やモーゲージ債務の拡大を追跡していれば、そのことで生まれたバブルが、もう持続不可能だということも知ることができるわけである」。それはまさに、以前に述べた「ミンスキー・モーメント」のサイクルがつかめるわけである。

それでは、ルービニはいま何をモニターしているのだろうか。少なくとも2019年11月に発表したコメントを見ると、かなりの部分が国際政治経済に割かれていることがわかる。Market Watchというネットマガジンに寄せた「オピニオン:ルービニはなぜ今の株式市場の盛り上がりに根拠がないというのか」では、いまの状態が続いていくことを支える「肯定的ニュース」といまの状態を危うくする「否定的ニュース」を提示している。

まず、肯定的ニュースとしては、米中貿易交渉が「第一局面」に来て小康状態にあること。英国ではボリス・ジョンソン首相が選挙に勝って「ソフト・ブレグジット」の可能性がでてきたこと。米トランプ大統領はイランとの摩擦を加速させないことが賢明だと気づいたらしいこと。そして、世界の中央銀行がいましばらくは金融緩和策をとり続けそうだとの4つをあげている。

まず、肯定的ニュースとしては、米中貿易交渉が「第一局面」に来て小康状態にあること。英国ではボリス・ジョンソン首相が選挙に勝って「ソフト・ブレグジット」の可能性がでてきたこと。米トランプ大統領はイランとの摩擦を加速させないことが賢明だと気づいたらしいこと。そして、世界の中央銀行がいましばらくは金融緩和策をとり続けそうだとの4つをあげている。

いっぽう、否定的ニュースとしては、中国・ドイツ・日本の経済がスローダウンに入っていること。トランプの大統領選が近づくにつれて再び米中の摩擦が高まる可能性があること。中国の政治が香港での出来事に象徴されるように行き詰まりを迎えていること。英国は「ハード・ブレグジット」を回避できそうだが、ユーロゾーンは落ち込みが続いていること。そして、ヨーロッパ中央銀行の新総裁クリスティーナ・ラガルドは、これまでのような金融緩和策が採りにくくなっていることの5つである。

つまり、ルービニは2020年にはバブル崩壊の条件が揃うと見ており、そして、崩壊を促すものは政策的なミスからくるショック、あるいは国家間の経済摩擦から生まれるショックだと考えているということだろう。そしてそれは、竜巻や地震のような突発的なものではなく、ハリケーンや台風のように前もって分かるものだが、その正確なタイミングを知るのは容易ではないというわけである。

●こちらもご覧ください

シリーズ「今のバブルはいつ崩壊するか」

今のバブルはいつ崩壊するか(1)犯人は「欲望」だけではない

今のバブルはいつ崩壊するか(2)はじけて初めてバブルとわかるという嘘

今のバブルはいつ崩壊するか(3)崩壊させるショックとは何か

今のバブルはいつ崩壊するか(4)先行指標をみれば破裂時期が分かる?

今のバブルはいつ崩壊するか(5)的中したリーマンショックの予言

インフレでなくともバブルは起こる;もう十分に危険水域です

米国はイランと戦争するのか;論じられない2つのファクター