農林中金が直面する危機の本質(1)なぜエリート集団が初歩的失敗をしたのか

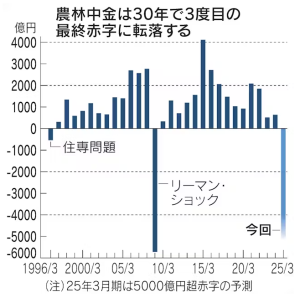

農林中央金庫が外国債の運用で巨額の含み損を抱えたことが明らかになり、2025年3月期に1兆5000億円以上の最終赤字に転落することが確定的となった。かつて小泉進次郎は同行が農業への融資をほとんどしていないことをもって、「農林中金はいらない」と見栄を切って見せたことがあった。しかし、これはパフォーマンスにとどまらず、単なる認識不足による見当違い発言だった。では、いまも本当に必要なのだろうか。

農林中金は地方の農協系金融機関が、地元に融資できなかった資金を集めて、リターンの多い投資を行うための資金運用機関である。もし、農林中金が農業だけに投資していたら、それこそ農林中金はいらないのである。今回の事態に対する論評もこの類のものがけっこうある。たとえば「もっと本業に目を向けるべきだ」などという論評も、小泉進次郎なみの誤った決まり文句にすぎない。これまでも、農業協同組合への高いリターンを確保するため、農林中金はリスクの高い資金運用をしてきたのであって、国内のリターンが少ない事業への融資ですむなら、こんな業態はとっていないのだ(写真:フィナンシャルタイムズ紙より)。

農林中金は地方の農協系金融機関が、地元に融資できなかった資金を集めて、リターンの多い投資を行うための資金運用機関である。もし、農林中金が農業だけに投資していたら、それこそ農林中金はいらないのである。今回の事態に対する論評もこの類のものがけっこうある。たとえば「もっと本業に目を向けるべきだ」などという論評も、小泉進次郎なみの誤った決まり文句にすぎない。これまでも、農業協同組合への高いリターンを確保するため、農林中金はリスクの高い資金運用をしてきたのであって、国内のリターンが少ない事業への融資ですむなら、こんな業態はとっていないのだ(写真:フィナンシャルタイムズ紙より)。

もちろん、ここで資金運用に失敗した農林中金を弁護したいのではない。いま簡単にスケッチした同金庫の融資構造は、農業をめぐる資金の流れに宿命的について回っているもので、進次郎のアホのような勘違い発言はともかく、簡単に「本業に目を向けろ」といったくらいで解決する問題ではないのである。かつて農業が経済全体をリードした時代から、主役が製造業に代わり、さらにハイテクや金融の時代になったいまの経済構造において、労働生産性および資本収益率の格差があまりにも大きく開いた。そうした時代に特徴的な、歴史的宿命を背負った問題でもあるのだ。

すべての先進国が補助金なしでは農業を国内に維持できない。であるのに国民の多くはその事実を知らないので農業への補助金は、単に政治的で不正な補助金だと思い込んでいる。それどころか何かにつけ見識を持っているかのように振舞っている知識人においても、こんな基本的事実をまるで無視しているので、「本業にもう一度目を向けるべきだ」などという、立派そうだが陳腐で誤ってすらいる言説が繰り返されるのである。

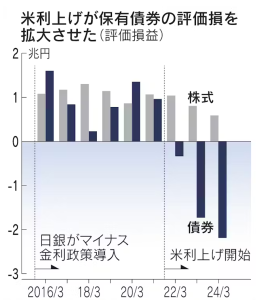

今回の報道のなかで興味深かったことのひとつは、アメリカでの金利急上昇が農林中金の資産運用を誤らせたことから、一年ほどまえのシリコンバレー銀行の破綻と比較していた論者がいたことである。急速に金利が変動したり、予測不可能なショックが襲ったとき、金融資産は新たな収益への期待と破綻への恐怖の間で翻弄され、行き場を失っているうちにたちまち紙屑となってしまう。そうした現象は金融の歴史を見ればけっして珍しいことではない。その意味では農林中金の巨額損失とシリコンバレー銀行の破綻は類似しているかもしれない(右図:日本経済新聞)。

今回の報道のなかで興味深かったことのひとつは、アメリカでの金利急上昇が農林中金の資産運用を誤らせたことから、一年ほどまえのシリコンバレー銀行の破綻と比較していた論者がいたことである。急速に金利が変動したり、予測不可能なショックが襲ったとき、金融資産は新たな収益への期待と破綻への恐怖の間で翻弄され、行き場を失っているうちにたちまち紙屑となってしまう。そうした現象は金融の歴史を見ればけっして珍しいことではない。その意味では農林中金の巨額損失とシリコンバレー銀行の破綻は類似しているかもしれない(右図:日本経済新聞)。

しかし、この2つの金融機関については類似よりも相違のほうが多いのである。前者は56兆円もの資金を動かす巨大な投資銀行であり、後者は小さな地方銀行でしかない。前者の資金は農業従事者による預金がもとになっており、後者は地元のベンチャー企業(新興企業)からの預金急増によって成長した。前者はなるだけ確実に利益を増やすことを考えているのに、後者は土地柄もあって急激で大胆な戦略を取ろうとしてきた。前者は名前だけ見ても日本の農家が透けて見える土臭いイメージなのに、後者はまさにハイテクの都を連想させる。それなのになぜ、失敗についてだけ類似性が生まれるのだろうか。

ここで農林中金を水平的にではなく垂直的に、つまり、この金融機関の他との比較ではなく農林中金自身の歴史から見てみよう。そうすると、すぐに思い浮かぶのが、こりもせずに繰り返される資金運用の失敗の歴史である。住専問題のさいには巨額の損失を生み、救済を断行した大蔵省は解体されるほどの批判を受けた。リーマンショックのさいにも証券への投資で失敗して資本の補填が行われた。今回もすでに農協側に補填を依頼しているとのことである。しかし、この金融機関は農業を維持するためには、破綻させるわけにはいかない存在だという幅ひろい認識を、果たして国民から得ているのだろうか。

そしてもうひとつ、農林中金の職員はほとんどがアメリカの大学院でMBAを取得しているエリートたちで、ひところ「世界で最大の投資銀行」とまで言われたことがあった。それなのに、なぜ、田舎の地銀なみの資金運用をして失敗してしまうのだろうか。たとえば今回の金利上昇が、巨大なヘッジファンドや有名な投資銀行においても巨額な損失を出したケースならば、農林中金がそれに近い失策をするということはありえるだろう(左図:日本経済新聞より)。

そしてもうひとつ、農林中金の職員はほとんどがアメリカの大学院でMBAを取得しているエリートたちで、ひところ「世界で最大の投資銀行」とまで言われたことがあった。それなのに、なぜ、田舎の地銀なみの資金運用をして失敗してしまうのだろうか。たとえば今回の金利上昇が、巨大なヘッジファンドや有名な投資銀行においても巨額な損失を出したケースならば、農林中金がそれに近い失策をするということはありえるだろう(左図:日本経済新聞より)。

運用資金量が約60兆円という巨額なために、判断が遅れたなどと指摘している専門家がいたが、それではMBA取得者をズラリそろえる必要はないだろう。もちろん、ノーベル賞受賞者が2人もいたヘッジファンドでも破綻したのだから、きわめて困難な状況では投資銀行は破綻するかもしれない。このケースは「日本的エリートの典型的な失敗」だった可能性もあるが、しかし、今回の金利の上昇にともなう債権の価格の下落は、予想できないほど難しいケースだったのだろうか。

まずは、こうしたごく自然に生まれる疑問から考えてみたい。そのことで実はいま農業がおかれている経済状況が浮き彫りになり、また、巨大ファンドだけが支配的になってしまったというアメリカの金融世界の本質に迫り、さらに、そのなかでの日本の金融政策がはたして有効でありうるのかという問題に接近することになる。ゆっくりとそれぞれについて考えながら、新たな問題点が出てくれば、そのつど取り上げることにしたい。